給与支払報告書と総括表の正しい書き方【完全ガイド】提出方法や注意点も徹底解説

2024.07.12

給与支払報告書と総括表は、各従業員が住む市区町村に提出する義務があります。記載内容に間違いがあると再提出が必要になるため、正しい作成方法を確認しておくことが大切です。今回は、給与支払報告書と総括表の作成方法や記載内容について詳しく解説します。

目次

- 給与支払報告書の作成方法

- 給与支払報告書の書き方・記載内容

- ①支払いを受ける者

- ②種別

- ③支払金額

- ④給与所得控除後の金額

- ⑤所得控除の額の合計額

- ⑥源泉徴収額

- ⑦(源泉)控除対象配偶者の有無等

- ⑧配偶者(特別)控除の額

- ⑨控除対象扶養親族の数(配偶者を除く)

- ⑩16歳未満扶養親族の数

- ⑪障害者の数(本人を除く)

- ⑫非居住者である親族の数

- ⑬社会保険料等の金額

- ⑭地震保険料の控除額

- ⑮住宅借入金等特別控除の額

- ⑯摘要

- ⑰生命保険料の金額の内訳

- ⑱住宅借入金等特別控除の額の内訳

- ⑲国民年金保険料等の金額

- ⑳旧長期損害保険料の金額

- ㉑基礎控除の額

- ㉒所得金額調整控除額

- ㉓(源泉・特別)控除対象配偶者、控除対象扶養親族

- ㉔配偶者の合計所得

- ㉕未成年者から勤労学生までの欄

- ㉖中途就・退職

- ㉗受給者生年月日

- ㉘支払者

- 総括表の書き方・記載内容

- 給与支払報告書・総括表の提出方法

- 給与支払報告書・総括表を提出しないとどうなる?

- 給与支払報告書・総括表の注意点

- 給与計算や年末調整はシステムの活用がおすすめ

- 年末調整の電子化ならカシオヒューマンシステムズ

- まとめ

製品の詳細を知りたい方はこちら

給与支払報告書の作成方法

給与支払報告書を手書きで作成する場合、3枚の複写用紙を使用するのが一般的です。

- 給与支払報告書(市区町村提出用)

- 源泉徴収票(税務署提出用)

- 源泉徴収票(受給者交付用)

税務署への提出が必要ない従業員がいる場合は、給与支払報告書(市区町村提出用)と源泉徴収票(受給者交付用)の2枚を作成します。3枚の複写用紙は必ず使用する必要はありませんが、一度にまとめて作成できるため、書く手間を省きたい場合におすすめです。

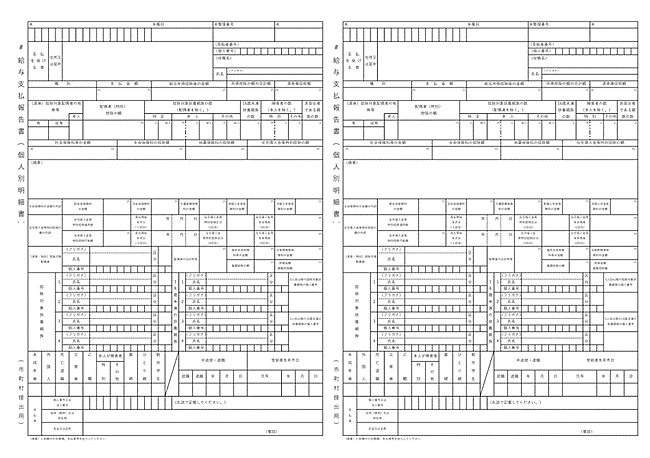

給与支払報告書の書き方・記載内容

給与支払報告書の書き方や記載する内容について確認していきましょう。

【給与支払報告書の見本】

給与支払報告書は、以下のサイトから入手できます。

総務省「給与支払報告書(総括表、個人別明細書) 様式(17号、17号別表)」

なお、給与支払報告書の記載要綱については源泉徴収票と相当部分内容を同じくします(一部差異あり)。以下のサイトも併せてご参考としてください。

①支払いを受ける者

給与を受け取る従業員の氏名や住所(1月1日時点)等を記載します。受給者番号や役職名は空欄でも問題ありませんが、マイナンバーの記載は必須です。ただし原則として、受給者に交付する源泉徴収票にはマイナンバーの記載は必要ありません。

参考:国税庁「源泉徴収事務・法定調書 作成事務におけるマイナンバー制度」

②種別

賞与・給料・俸給など給与の種別を記載します。

③支払金額

その年に支払いが確定した給与等の総額を記載します。給与支払報告書の作成日現在で未払の支払いがある場合は、その未払額を内書きします。ただし、未払給与等の弁済を受けた退職勤労者は、その弁済を受けた金額を含める必要はありません。

④給与所得控除後の金額

年末調整をした受給者のみ記載が必要です。

「年末調整のしかた」の「年末調整等のための給与所得控除後の給与等の金額の表」で求めた給与所得控除後の給与等の金額を記載します。所得金額調整控除の適用がある場合は、所得金額調整控除額を控除した金額を記載することが必要です。

給与所得控除後の金額を計算するために必要な「年末調整のしかた」と「年末調整等のための給与所得控除後の給与等の金額の表」は、国税庁の公式サイトから確認できます。

年末調整をしない従業員に関しては、空欄で提出して問題ありません。

関連記事:給与所得控除とは?所得控除との違いや計算方法をわかりやすく解説

⑤所得控除の額の合計額

給与所得控除後の給与等の金額から控除した、以下の所得控除の合計額を記載します。

- 社会保険料控除

- 小規模 企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

年末調整をしない従業員に関しては、空欄で提出して問題ありません。

⑥源泉徴収額

年末調整をした給与等の場合、年末調整後に確定した源泉所得税と復興特別所得税の合計額を記載します。年末調整をしない給与等の場合は、源泉徴収すべき所得税と復興特別所得税の合計額を「源泉徴収額」の項目に記載してください。

⑦(源泉)控除対象配偶者の有無等

控除対象配偶者がいる場合は「有」に◯、従たる給与において源泉控除対象配偶者がいる場合は「従有」に◯を記入します。控除対象配偶者が、その年12月31日現在の年齢が70歳以上である老人控除対象配偶者である場合は「老人」に◯を記入してください。

参考:国税庁「配偶者控除」

⑧配偶者(特別)控除の額

年末調整をした受給者のみ記載が必要です。給与所得者の配偶者控除等申告書に基づき、控除した配偶者控除の額、または配偶者特別控除の額を記載します。

⑨控除対象扶養親族の数(配偶者を除く)

控除対象扶養親族の数を記載します。控除対象となる扶養親族とは、配偶者を除く、6親等内の血族および3親等内の姻族です。

参考:国税庁「扶養控除」

⑩16歳未満扶養親族の数

扶養親族のうち、16歳未満の扶養親族の人数を記載します。

参考:国税庁「扶養控除」

⑪障害者の数(本人を除く)

同一生計配偶者や扶養親族で特別障害者の人数を「点線の右側」に、同居を常としている人がいる場合は「点線の左側」にその人数を記載します。特別障害者以外の障害者がいる場合は、「その他」の欄に人数を記載します。

⑫非居住者である親族の数

非居住者である親族の人数を記載します。

参考:国税庁「非居住者である親族について扶養控除等の適用を受ける方へ」

⑬社会保険料等の金額

給与等から控除した社会保険料の金額、「給与所得者の保険料控除申告書」に基づいて控除した社会保険料の金額、および小規模企業共済等掛金の額を合算した金額を記載します。

⑭地震保険料の控除額

年末調整をした受給者のみ記載が必要です。給与所得者の保険料控除申告書に基づいて控除した金額を記載します。

参考:国税庁「地震保険料控除」

⑮住宅借入金等特別控除の額

年末調整をした受給者のみ記載が必要です。給与所得者の住宅借入金等特別控除申告書に基づいて、住宅借入金等特別控除の額を記入します。

参考:国税庁「一般住宅の新築等をした場合(住宅借入金等特別控除)」

参考:国税庁「認定住宅の新築等をした場合(住宅借入金等特別控除)」

⑯摘要

特定の事情で住民税の納付を普通徴収にしている場合、摘要の欄にその事情を記載します。

- 控除対象扶養親族、または16歳未満の扶養親族が5人以上いる場合は、5人目以降の控除対象扶養親族または16歳未満の扶養親族の氏名を記載する

- 同一生計配偶者が障害者や特別障害者、同居特別障害者の場合は、同一生計配偶者の氏名および同一生計配偶者である旨を記載する

- 所得金額調整控除の適用がある場合は、該当する要件に応じて記載する

- 年末調整の際に3以上の住宅借入金等特別控除の適用がある場合は、取得等ごとに居住開始年月日や住宅借入金等特別控除区分、住宅借入金等年末残高を記載する

- 年の中途で就職した場合、その就職前に他の支払者が支払った給与等を通算して年末調整を行った場合は、他の支払者の住所や氏名等、退職した年月日、給与等から控除した社会保険料の金額等を記載する

- 未払給与等の弁済を受けた退職勤労者は、弁済を受けた旨およびその弁済を受けた金額を記載する

- 災害で被害を受けて給与等に対する源泉所得税および復興特別所得税の徴収猶予を受けた場合、「災害者」欄に「○」を付けて徴収猶予税額を記載する

- 改正前の寡婦控除や寡夫控除、寡婦控除の特例の適用がある場合は、「摘要」欄に記載する

- 租税条約に基づいて源泉所得税及び復興特別所得税の免除を受ける場合は、免税対象額及び該当条項「◯条約◯条該当」を赤書きする

詳しい内容は、以下をご確認ください。

⑰生命保険料の金額の内訳

年末調整をした受給者のみ記載が必要です。給与所得者の保険料控除申告書に基づいて控除した金額を記載します。

参考:国税庁「生命保険料控除」

⑱住宅借入金等特別控除の額の内訳

年末調整をした受給者のみ記載が必要です。

住宅借入金等特別控除がある場合、「住宅借入金等特別控除適用数」に適用数を記載します。住宅借入金等特別控除額が算出所得税額を超えて、年末調整で控除しきれない控除額がある場合は、「住宅借入金等特別控除可能額」を記載することが必要です。

参考:国税庁「一般住宅の新築等をした場合(住宅借入金等特別控除)」

参考:国税庁「認定住宅の新築等をした場合(住宅借入金等特別控除)」

⑲国民年金保険料等の金額

年末調整をした受給者のみ記載が必要です。社会保険料控除の適用を受けた国民年金保険料等の金額を記載します。

⑳旧長期損害保険料の金額

年末調整をした受給者のみ記載が必要です。地震保険料の控除額のうち、平成18年12月31日までに締結した契約がある場合は記載します。

参考:国税庁「地震保険料控除」

㉑基礎控除の額

年末調整をした受給者のみ記載が必要です。給与所得者の基礎控除申告書から転記します。ただし、基礎控除の額が48万円の場合は転記不要です。

参考:国税庁「基礎控除」

㉒所得金額調整控除額

年末調整をした受給者のみ記載が必要です。所得金額調整控除の適用がある場合は、所得金額調整控除の額を記載します。

㉓(源泉・特別)控除対象配偶者、控除対象扶養親族、16歳未満の扶養親族

控除対象配偶者、または配偶者特別控除の対象となる配偶者、扶養控除の対象となる扶養親族の氏名とマイナンバー、16歳未満の扶養親族とマイナンバーを記載します。

ただし、受給者に交付する源泉徴収票にはマイナンバーを記載しませんが、税務署に提出する源泉徴収票には、扶養控除の対象となる扶養親族のマイナンバーのみ記載し、16歳未満扶養親族のマイナンバーは記載しません。

㉔配偶者の合計所得

配偶者控除、または配偶者特別控除を受けた場合、配偶者の合計所得金額を記載します。年末調整をしていない、源泉控除対象配偶者を有していない場合は、源泉控除対象配偶者の所得の見積額を記載してください。

㉕未成年者から勤労学生までの欄

未成年者から勤労学生に該当する場合は、事項欄に◯を付けます。

㉖中途就・退職

年の中途で就職や退職した場合は、該当欄に◯を付け、その年月日を記載します。

㉗受給者生年月日

受給者の生年月日の元号を、昭和や平成、令和など漢字で記載します。

㉘支払者

支払者の住所や氏名、名称、電話番号、マイナンバー、法人番号を記載します。ただし、受給者用の源泉徴収票にマイナンバーや法人番号を記載する必要はありません。

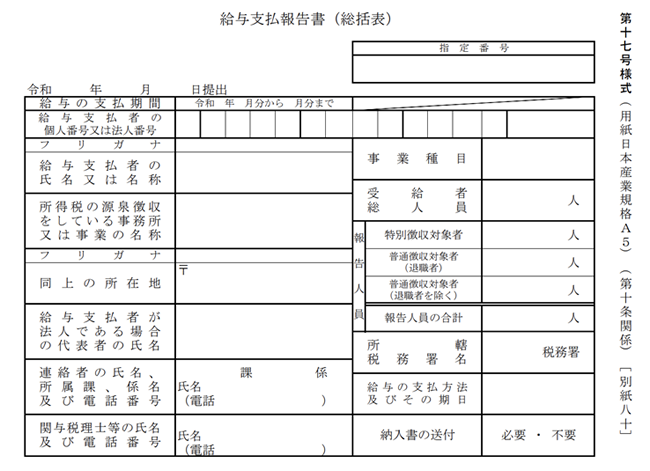

総括表の書き方・記載内容

次は、総括表の書き方や記載する内容について確認していきましょう。

【総括表の見本】

総括表は、提出先である市区町村から送付されます。

関連記事:年末調整アウトソーシングとは?業務代行のメリットを解説

参考:総務省「個人住民税の給与支払報告書(総括表)の様式統一に向けた見直し -行政苦情救済推進会議の意見を踏まえたあっせんに係る自治税務局の取組-」

①給与の支払い期間

前年度の支払期間を記載します。たとえば令和5年度の場合は、令和4年1月分から12月分までが対象です。

②種別

俸給や給料、賞与など給与等の種別を記載します。

③給与支払者の情報

以下のような給与支払者の情報を記載します。

- 個人番号

- 法人番号

- 給与支払者の氏名や名称

- 所得税の源泉徴収をしている事務所

- 事業の名称や郵便番号

- 所在地

- 代表者の氏名

個人が従業員を雇用している場合は、名称ではなく個人事業主名を記載します。

④連絡者の情報

市区町村からの問い合わせに応じられる連絡者の氏名や電話番号を記載します。

⑤関与税理士等の情報

総括表の作成を顧問の会計事務所や税理士事務所等に依頼している場合、依頼している会計事務所や税理士等の情報を記載します。

⑥事業種目

小売業や卸売業、製造業、建設業、サービス業、不動産業などの業種を記載します。

⑦受給者総人員

給与支払報告書を提出する年の1月1日現在在籍しており、給与を受けている従業員数の合計を記載します。

⑧報告人員

提出先の市区町村に居住する従業員について、特別徴収の対象者や退職者、普通徴収の対象者の人数を記入し、最後に合計人数を記載します。

⑨所轄税務署

法人は法人税、個人事業主は所得税の納税地を所轄する税務署名を記載します。

⑩給与支払の方法及び期日

時給や月給など給与の支払方法と、その支払い日を記載します。たとえば、月給制で毎月20日が給料日である場合は「月給 毎月20日」と記入しましょう。

⑪納入書の送付

窓口で支払う場合は「必要」に◯を付けます。インターネットバンキングで支払う場合は記載不要です。

給与支払報告書・総括表の提出方法

給与支払報告書と総括表は、地方税法第317条「給与支払報告書等の提出義務」により、従業員が住む市区町村への提出が義務付けられています。

具体的な提出手順は、以下のとおりです。

- 総括表の受領・年末調整を実施する

- 給与支払報告書・総括表を作成する

- 提出場所・提出方法を確認する

原則として、総括表は提出先である市区町村から送付されます。総括表が届いたら、給与支払報告書を作成する前に年末調整を行いましょう。年末調整で用いる源泉徴収票の内容は給与支払報告書とほぼ同じであるため、報告書の作成が楽になります。給与支払報告書と総括表を作成したら、1月31日までに該当する市区町村に提出することが必要です。

提出方法としては、以下の3つから選択できます。

- 窓口

- 郵送

- 電子申請(eLTAX)

eLTAX(エルタックス)は、地方税ポータルシステムの名称です。給与支払報告書と総括表を含む地方税の手続きに必要な書類を、インターネット上で作成できます。ただし、eLTAXを利用するには、公式サイトから事前に申請することが必要です。

給与支払報告書・総括表を提出しないとどうなる?

給与支払報告書と総括表を提出しなかった場合、1年以下の懲役、または50万円以下の罰金が科せられます。担当者だけでなく、法人も罰則が科せられるので注意が必要です。

また、起業して従業員を雇用している場合、給与の支払いや所得税の源泉徴収、社会保険の加入などさまざまな手続きを行う必要があります。個人事業主も給与支払報告書と総括表を提出しないと地方税違反になるため、計画的に準備を進めることが必要です。

給与支払報告書・総括表の注意点

給与支払報告書と総括表を作成する際の注意点には、以下のようなものがあります。

- マイナンバーの記載

- 税制改正への対応

- 退職者は特例がある

2016年分の給与支払報告書から、従業員と扶養家族のマイナンバーの記載が必須になりました。ただし、記載が必要なのは、源泉徴収票(税務署提出用)と給与支払報告書(市区町村提出用)のみで、源泉徴収票(受給者交付用)への記載は不要です。

また税制改正により、2021年1月以降に提出する給与支払報告書は、前々年に提出した給与所得の源泉徴収票の枚数が100枚以上を超える場合、光ディスク等、またはeLTAXの提出が義務付けられています。光ディスクは、郵送、または窓口で提出することが可能です。ただし、事前に申請書とテストデータを提出して、市区町村の承認を受ける必要があります。

退職者に関する給与支払報告書の手続きには、特例が設けられています。前年中の退職者のうち、給与支払額が30万円以下の人は給与支払報告書の提出義務が免除されます。ただし、提出免除はあくまで特例であり、提出先の市区町村によっては給与支払額が30万円以下でも提出が必要な場合があります。事前に確認した上で特例を利用してください。

参考:国税庁「法定調書提出義務者・源泉徴収義務者の方へのお知らせ」

参考:eLTAX「給与支払報告書等のeLTAX又は光ディスク等による 提出義務基準が引き下げられました!」

参考:国税庁「第2 給与所得の源泉徴収票(給与支払報告書)」

給与計算や年末調整はシステムの活用がおすすめ

給与支払報告書や総括表を作成するにあたって、作業が複雑な源泉徴収の作成や年末調整等の業務が発生します。特に源泉徴収の作成や年末調整業務は、面倒な書類作成作業や確認事項が多く、負担に感じる人事担当者も少なくありません。これらの業務負担を軽減したい場合は、人事業務を効率化できるシステムの導入を検討するのがおすすめです。

システムの導入により、従業員からの申告や年末調整の計算をはじめ、源泉徴収や給与支払報告書の作成・提出といった一連の業務を効率化できます。また、各従業員の提出状況をシステム上で細かく確認できるため、状況に応じて作業を進められます。書類の修正や行政機関への電子手続きもシステム上で行えるので、円滑に業務を進めることが可能です。

給与計算はどこまで自動化できる?|自動化のメリット・デメリットをご紹介!

関連記事:人事給与システムとは?機能やメリット、選び方について解説

年末調整の電子化ならカシオヒューマンシステムズ

年末調整を電子化したいなら、カシオヒューマンシステムズ株式会社が提供する人事統合システム「ADPS(アドプス)」の導入がおすすめです。「ADPS」を導入すれば、人事情報管理や給与計算、年末調整など人事にかかわる業務を一元管理できます。

進捗状況を把握できる進捗管理機能が搭載されており、これまで多くの手間と時間を要していた人事担当者の業務負担を大幅に改善することが可能です。実際に人事統合システムを導入した企業では、記入漏れや記載不備、計算間違いが減少したり申告情報を給与システムに入力する手間が省けたりなど、さまざまな導入効果を実感していただいています。

インターネット上に年末調整用サーバーを設けるクラウド版と、自社内に年末調整用サーバーを設けるオンプレミス版の双方を用意しています。目的に応じて人事統合システムを設置できるため、これから導入を検討する方は気軽にご相談ください。

詳しくは、以下をご確認ください。

製品の詳細を知りたい方はこちら

まとめ

給与支払報告書と総括表は、該当する市区町村に提出する義務があります。提出義務を怠ると担当者だけでなく法人も罰則対象になるため、計画的に準備を進めなければいけません。ただし、給与支払報告書や総括表を作成するにあたって複雑な人事業務が発生します。

特に源泉徴収の作成や年末調整業務は、面倒な書類作成作業や確認事項が多く、負担に感じる人事担当者も少なくありません。給与計算や年末調整業務の負担を軽減したいなら、人事統合システムの導入を検討してみてはいかがでしょうか。

製品の詳細を知りたい方はこちら

カシオヒューマンシステムズコラム編集チームです。

人事業務に関するソリューションを長年ご提供してきた知見を踏まえ、

定期的に「人事部の皆様に必ず今後の業務に役立つ情報」を紹介しています。